金融行业是典型的数据驱动行业,每天都会产生大量的数据,包括交易、报价、业绩报告、消费者研究报告、各类统计数据、各种指数等。所以,金融行业拥有丰富的数据,数据维度比较广泛,数据质量也很高,利用自身的数据就可以开发出很多应用场景。

引入外部数据,还可以进一步加快数据价值的变现。外部数据中比较好的有社交数据、电商交易数据、移动大数据、运营商数据、工商司法数据、公安数据、教育数据和银联交易数据等。

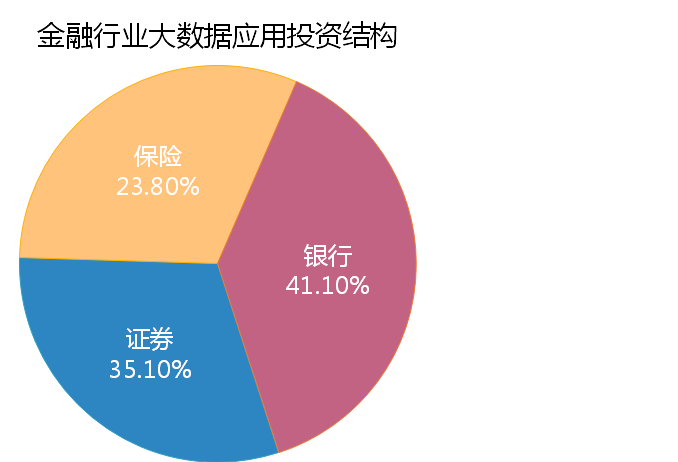

从投资结构上来看,银行将会成为金融类企业中的重要部分,证券和保险分列第二和第三位。

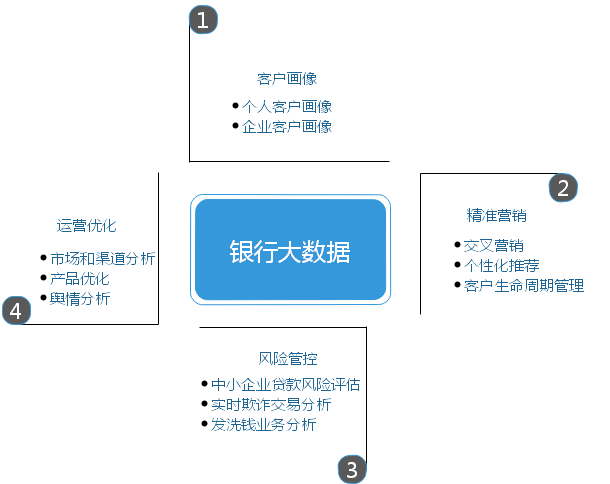

银行的大数据应用场景集中在数据库营销、用户经营、数据风控、产品设计和决策支持等。目前来讲,大数据在银行的商业应用还是以其自身的交易数据和客户数据为主,外部数据为辅以描述性数据分析为主,预测性数据建模为辅,以经营客户为主,经营产品为辅。

银行的数据按类型可以分为交易数据、客户数据、信用数据、资产数据等 4 大类。银行数据大部分是结构化数据,具有很强的金融属性,都存储在传统关系型数据库和数据仓库中,通过数据挖掘可分析出其中的一些具有商业价值的隐藏在交易数据之中的知识。

1)客户画像

客户画像应用主要分为个人客户画像和企业客户画像。个人客户画像包括人口统计学特征、消费能力、兴趣、风险偏好等数据;企业客户画像包括企业的生产、流通、运营、财务、销售和客户数据,以及相关产业链的上下游等数据。需要指出银行拥有的客户信息并不全面,基于银行自身拥有的数据有时候难以得出理想的结果,甚至可能得出错误的结论。

例如,如果某位信用卡客户月均刷卡 8 次,平均每次刷卡金额 800 元,平均每年打 4 次客服电话,从未有过投诉,如果按照传统的数据分析,该客户是一位满意度较高,流失风险较低的客户,但是,如果看到该客户的微博,得到的真实情况是,工资卡和信用卡不在同一家银行,还款不方便,好几次打客服电话没接通,客户多次在微博上抱怨,该客户的流失风险较高。所以银行不仅仅要考虑银行自身业务所采集到的数据,更应整合外部更多的数据,以扩展对客户的了解。

① 客户在社交媒体上的行为数据

通过打通银行内部数据和外部社会化的数据,可以获得更为完整的客户画像,从而进行更为精准的营销和管理,例如,某银行建立了社交网络信息数据库。

② 客户在电商网站的交易数据

通过客户在电商网站上的交易数据就可以了解客户的购买能力和购买习惯,从而帮助银行评判客户的信贷能力。例如,某银行将自己的电子商务平台和信贷业务结合起来,某金融根据用户过去的信用即可为用户提供无抵押贷款。

③ 企业客户的产业链的上下游的数据

如果银行掌握了企业所在的产业链的上下游的数据,则可以更好地掌握企业的外部环境发展情况,从而预测企业未来的状况。

④ 其他有利于扩展银行对客户兴趣爱好的数据

还有其他有利于扩展银行对客户兴趣爱好的数据,如网络广告界目前正在兴起的 DMP 数据平台的互联网用户行为数据。

2)精准营销

在客户画像的基础上,银行可以有效地开展精准营销

① 实时营销

实时营销是根据客户的实时状态来进行营销的,例如,根据客户当时的所在地、客户最近一次消费等信息有针对性地进行营销。当某客户采用信用卡采购孕妇用品时,可以通过建模推测怀孕的概率,并推荐孕妇类喜欢的业务。也可以将客户改变生活状态的事件(换工作、改变婚姻状况、置居等)视为营销机会。

② 交叉营销

交叉营销就是进行不同业务或产品的交叉推荐,例如,某银行可以根据客户交易记录进行分析,有效地识别小微企业客户,然后用远程银行来实施交叉销售。

③ 个性化推荐

银行可以根据客户的喜好进行服务或者银行产品的个性化推荐,例如,根据客户的年龄、资产规模、理财偏好等,对客户群进行精准定位,分析出其潜在的金融服务需求,进而有针对性地营销推广。

④ 客户生命周期管理

客户生命周期管理包括新客户获取、客户防流失和客户赢回等。例如,构建客户流失预警模型,对流失率等级前 20% 的客户发售高收益理财产品予以挽留,使得金卡和金葵花卡客户流失率分别降低了 15 个和 7 个百分点。

现代化的商业银行正在从经营产品转向经营客户,因此目标客户的寻找,已经成为银行数据商业应用的主要方向。通过数据挖掘和分析,发现高端财富管理和理财客户成为吸收存款和理财产品销售的主要应用领域。

① 利用数据库营销,挖掘高端财富客户

利用数据库营销是一种挖掘高端财富客户的有效方法。银行可以从物业费代缴服务中寻找高端理财客户。通过帮助一些物业公司,特别是包含较多高档楼盘的物业公司,进行物业费的代扣代缴,银行可以依据物业费的多少,来识别高档住宅的业主。

例如,银行可以从数据库中发现物业费代扣金额超过 4000 元的客户,然后结合其在本行的资产余额,进行针对性的分析,从而可以帮助银行找到一些主要资产不在本行的高端用户,为这些用户提供理财服务和资产管理服务。某家股份制商业银行曾经利用该营销方法,在两个月内吸引到十多亿的存款。

② 利用刷卡记录来寻找财富管理人群

高端财富人群是所有银行财富管理重点发展的人群。中国具有上百万的高端财富人群,他们平均可支配的金融资产在一千万人民币。高端财富人群具有典型的高端消费习惯,覆盖奢侈品、游艇、豪车、手表、高尔夫、古玩、字画等消费场景。银行可以参考 POS 机的消费记录,结合移动设备的位置数据识别出这些高端财富管理人群,为其提供定制的财富管理方案,吸收其成为财富管理客户,增加存款和理财产品销售。

③ 利用外部数据找到白金卡用户

白金信用卡主要面对高端消费人群,是信用卡公司希望获得的高价值用户。尽管这些人群很难通过线下的方式进行接触,但是银行可以通过参考客户乘坐头等舱的次数、出境游消费金额、境外数据漫游费用等来发现这些潜在的白金卡客户。通过与其他行业的消费信息进行关联分析发现潜在客户是典型的大数据关联应用消费场景。

3)风险管控

利用大数据技术可以进行对中小企业贷款风险的评估和对欺诈交易的识别,从而帮助银行降低风险。

① 中小企业贷款风险评估

信贷险一直是金融机构需要努力化解的一个重要问题。为数众多的中小企业是金融机构不可忽视的客户群体,市场潜力巨大。但是,中小企业贷款偿还能力差,财务制度普遍不健全,难以有效评估其真实经营状况,生存能力相对比较低,信用度低。

据测算,对中小企业贷款的平均管理成本是大型企业的 5 倍左右,而风险成本却高很多。这种成本、收益和险的不对称导致金融机构不愿意向中小企业全面敞开大门。

现在,通过使用大数据分析技术,银行可通过将企业的生产、流通、销售、财务等相关信息与大数据挖掘方法相结合的方式进行贷款风险分析,从而量化企业的信用额度,更有效地开展中小企业贷款。收集客户积累的信用数据,包括客户评价数据、货运数据、口碑评价等,同时引入海关、税务、电力等外部数据加以匹配,建立数据模。

其次,通过交叉检验技术辅以第三方验证确认客户的真实性,将客户在电子商务平台上的行为数据映射为企业和个人的信用评价,并通过评分卡体系、微贷通用规则决策引擎、风险定量化分析等技术,对地区客户进行评级分层。

最后,在风险监管方面,通过设计规则及其关联性分析得到风险评估结论,再通过与贷前评级系统的交叉验证,构成风险控制的双保险。

② 欺诈交易识别

银行可以利用持卡人基本信息、卡基本信息、交易历史、客户历史行为模式、正在发生行为模式等,结合智能规则引擎进行实时的交易反欺诈分析,

4)运营优化

大数据分析方法可以改善经营决策,为管理层提供可靠的数据支撑,使经营决策更加高效、敏捷,精确性更高。

① 市场和渠道分析优化

通过大数据,银行可以监控不同市场推广渠道尤其是网络渠道推广的质量,从而进行合作渠道的调整和优化,同时,银行也可以分析哪些渠道更适合推广哪类银行产品或者服务,从而进行渠道推广策略的优化。

② 产品和服务优化

银行可以将客户行为转化为信息流,并从中分析客户的个性特征和风险偏好,更深层次地理解客户的习惯,智能化分析和预测客户需求,从而进行产品创新和服务优化。例如,某银行通过对还款数据的挖掘来比较区分优质客户,根据客户还款数额的差别,提供差异化的金融产品和服务方式。

③ 舆情分析

银行可以通过爬虫技术,抓取社区、论坛和微博上关于银行以及银行产品和服务的相关信息,并通过自然语言处理技术进行正负面判断,尤其是及时掌握银行以及银行产品和服务的负面信息,及时发现和处理问题;对于正面信息,可以加以总结并继续强化。同时,银行也可以抓取同行业的正负面信息,及时了解同行做得好的方面,以作为自身业务优化的借鉴。